確定拠出年金(iDeCo)は年金として設計されており、少額投資非課税制度(NISA)とは思想も仕組みもまるっきり違います。わかりやすさ、使いやすさ、自由度のすべてにおいて、NISAの方が優れています。

そのため、iDeCoはNISAの非課税枠を使い切ってもなお余裕資金がある場合に利用するのが良いです。

また、iDeCoはその名が示す通り非課税制度ではなくて年金なので、たいてい課税されます。その税負担がどの程度になるのか、iDeCoの代わりに特定口座で普通に運用した場合とどちらが得なのかで判断すべきです。

iDeCoの利用が得なのか損なのかは各個人の働き方で大きく変わり、出口戦略の事前検討が非常に重要です。

更新情報

拠出期間が5年以下だと増税になることを追記しました。

退職所得控除

iDeCoには全額一括で一時金として受け取る方法と、分割して年金として受け取る2つの方法があります。併用ができる金融機関もあります。

でも一般的には一時金として受け取る方が税制上有利とされています。僕の場合も圧倒的に一時金として受け取る方が有利だと分かっています。

それは一時金として受け取る場合に適用される「退職所得控除」がとんでもなく強力だからです。年金として受け取る場合に適用される「公的年金等控除」とは次元が違います。

一時金の場合の税額を求めるにはまず次の式で課税所得を計算します。

課税所得=(資産額ー退職所得控除額)÷2

- 資産額はiDeCoの解約で受け取る全額のことです。

- 退職所得控除額は拠出期間20年までは年40万円、21年目以降は年70万円です。

この課税所得に対して所得税が超過累進税率で、住民税が一律10%課税されます。次は超過累進税率表です。

引用:国税庁

たとえば拠出期間が30年だと40万円✕20年+70万円✕10年=1,500万円になります。

仮に会社員で月額2.3万円が上限の人が期待リターン5%の商品に毎月2.3万円を30年間投資したします。単純計算で1,875万円になりますので、課税所得は187.5万円です。上記表から所得税率は5%になりますから、住民税とあわせて15%が課税され、税額は281,250円になります。

この場合、毎月2.3万円拠出することで控え目に見ても毎年4万円程度、30年で120万円の節税効果を享受しておきながら、支払う税額はたったの281,250円です。特定口座なら拠出時の節税効果はゼロで売却時に209万円の譲渡税がかかります。

iDeCoは圧倒的に有利ではないですか。でもこの強力な退職所得控除には気が変になりそうなほど複雑な制約があるのです。

iDeCoの受け取り前14年以内に他の退職所得がある場合

2022年5月から

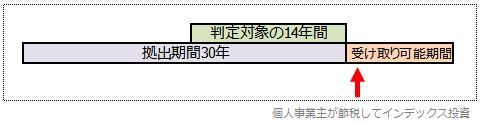

iDeCoを一時金で受け取れるタイミングは60歳以降70歳未満の10年間に限られます。受け取る前年より14年以内に他の退職所得がない場合は、前記退職所得控除がそのまま適用されます。

14年以内に他の退職所得がある場合は、その退職所得控除の計算に使った「勤続期間」とiDeCoの「拠出期間」の重複している年数が除外されます。

たとえば拠出期間30年、60歳で受け取る場合、前年以前14年間に退職所得控除を受けていると、制限が発動します。

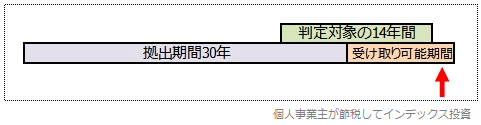

75歳直前で受け取る場合はこうです。(現在は70歳の誕生日前までの受け取りが必要ですが、2022年5月から5年延長されます。)

どちらもiDeCoの拠出期間は変わりません。

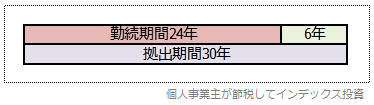

(退職所得控除を使い切っていた場合)制限が発動すると、勤続期間と拠出期間の重複している期間が除外されるので、次の場合はiDeCoで使える退職所得控除の期間は6年になります。

退職所得控除の期間が6年だと退職所得控除額は40万円✕6年=240万円です。課税所得は817.5万円なので、税額は約206万円にもなります。特定口座と変わりません。

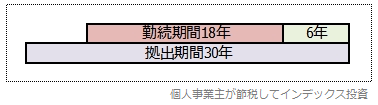

次の場合は12年です。

退職所得控除の期間が12年だと退職所得控除額は40万円✕12年=480万円です。課税所得は697.5万円なので、税額は約166万円にもなります。特定口座よりはまだ安いですが、制約の多さを考えるとうれしくないです。

なお、読者の方から指摘して頂いたのですが、退職金とiDeCoの一時金を同年に受け取らない場合は、上記重複があっても退職所得控除額の最低は80万円になります。

退職所得控除を使い切っていない場合

退職金の額が少なくて、退職所得控除を使い切っていなかった場合、残った分は除外されません。

退職金より先にiDeCoを受け取る場合

退職金を受け取る前年以前4年内にiDeCoを含む他の退職金を受け取っていた場合は重複期間が除外されます。iDeCoを一時金で受け取る場合は「前年以前14年内」という意地悪仕様ですが、iDeCo以外の退職金を受け取る場合は4年です。

もし65歳に退職金を受け取る場合、iDeCoを60歳で受け取るなら、強力な退職所得控除は退職金とiDeCoの一時金の両方にまるまる適用できます。

制限が発動すると厳しい

退職所得控除の制限が発動すると厳しいですね。制限が発動すると利用可能な退職所得控除の対象期間が大幅に減るでしょうから、発動をさけるのが無難です。

次のどちらかなら制限は発動しません。

- iDeCoを先に受け取って、5年以上空けてから退職金をもらう。

- 退職金をもらって、20年以上空けてから、iDeCoを受け取る。

出口戦略の事前検討は必須です。

受給可能期間の5年延長

2022年5月から、受給可能期間が5年延長されます。これにより、75歳の誕生日前までに解約すれば良くなります。

これで従来よりも意地悪仕様の回避が5年分、しやすくなったと思っていたのですが、残念ながら意地悪仕様も5年延長されました。よって意地悪仕様の回避はしやすくなりません。人の寿命は有限なので、より厳しくなったと言っていいでしょう。

退職所得控除をフルに使う最終手段「繰上げ一時金」

5年間年金で受給してから任意のタイミングで残り全額を一時金で受給する「繰上げ一時金」という選択肢もあります。

計画できる人だけが手にできる優遇措置

iDeCoは一時金で受け取れる期間が現状15年しかない上、会社員の場合、将来どのタイミングで退職金を受け取るのかは計画してもその通りにできる保証はありません。制度が複雑だし、めんどくさいのでiDeCoは利用したくないと思う人もいることでしょう。

僕はiDeCoで利用可能な税制上のメリットは、自分で考えて計画・実行できる人だけが手にできるものだと思っています。利用するのもしないのも自由です。

拠出期間が5年以下だと増税になりました

令和4年1月1日から、退職所得控除の扱いが変更されています。iDeCoの場合、拠出期間が5年以下(56歳以降にiDeCoを始めたとか途中で拠出停止したとか)の場合、一時金で受け取る際の税額計算式が変わります。

5年超の場合(従来)は、

課税所得=(資産額ー退職所得控除額)÷2

でした。これが5年以下だと、

資産額が300万円以下の場合

①課税所得=(資産額ー退職所得控除額)÷2

資産額が300万円超の場合

②課税所得=150万円+資産額ー(300万円+退職所得控除額)

に変わっています。①は従来と同じです。②は、従来より増税です。

もともとiDeCoは制約が多い制度ですが、税制の変更によってこのような影響も受けます。対象となる方はご注意下さい。

おすすめの関連記事