株式に投資すると多くの場合配当金が得られます。たとえばS&P500種指数をベンチマークにしているVOOを自分で買った場合、ETFは必ず配当金を出さねばならないルールなので、年4回配当金がドルで口座に入金されます。その際、特定口座(源泉徴収あり)だと、配当金は米国で10%課税された後国内で20.315%課税されます。

この配当金を自分で再投資するとしても、ETFは一株単位でしか買えないため、配当金の再投資効率が悪いです。また、ETFの取引価格が高い場合、そもそも配当金を再投資できるだけの金額をもらうためには、保有株数を多くする必要があります。

SBI・V・S&P500はバンガード社のETFであるVOOを買うだけのインデックスファンドです。そのためSBI VOOとも呼ばれます。SBI・V・S&P500は米国で10%課税後の配当金に、国内課税しないで再投資しています。それをデータを使って証明します。

更新情報

参照しているデータを最新版に更新しています。結論は変わっていません。

VOOトータルリターン

次の手順でVOOトータルリターンを生成します。

- 2011年1月5日に10,000円でVOOを買ったことにします。扱う株数は「端株数」です。つまり、VOOの取引価格が9,500円なら1.0526株買ったことになります。

- 配当金が出たら米国での10%課税後のドルを再投資します。税引き後の配当金でVOOを端株数で買うのです。そうして保有株数を増やします。保有株数が増えるのは配当金を再投資した時だけです。

- 円をドルに替える為替手数料もVOOの購入手数料もゼロとします。

- 評価額は円換算して求めます。

- 評価額の推移を指数化します。

たとえると、架空の証券会社がVOOを買うだけのインデックスファンドを運用して、配当金の再投資までしますが、信託報酬も隠れコストもゼロ円の場合の基準価額の推移を生成するようなものです。そのため、このトータルリターンは現実にはありえない仮想的なものです。

配当金が出る様子

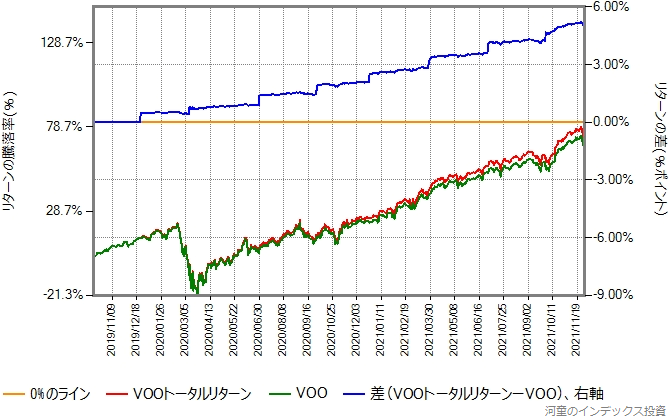

VOOから配当金が出ている様子を可視化したのが次のグラフです。VOOトータルリターンとVOOの取引価格(配当金を無視したもの)の比較です。2019年10月10日から2021年11月30日までです。

青のラインはリターン差で、VOOトータルリターンーVOOです。階段状に上がっているところで、VOOは純資産から配当金を出しています。VOOトータルリターンは10%課税後の配当金を再投資しているため、階段状のリターン差が生まれるのです。

VOOトータルリターンとSBI・V・S&P500の比較

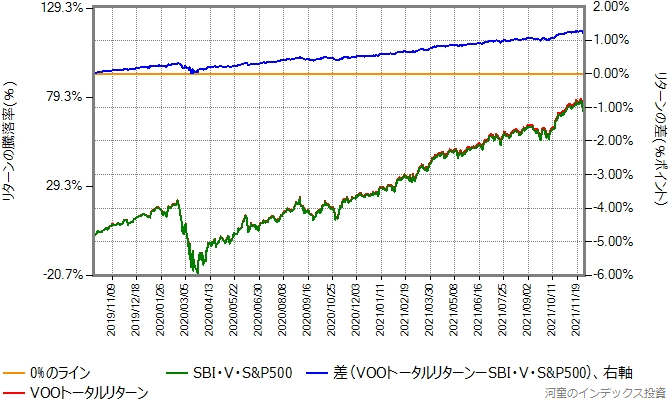

次はVOOトータルリターンとSBI・V・S&P500のリターン比較です。

青のラインはリターン差で、VOOトータルリターンーSBI・V・S&P500です。コロナショックによる株価暴落時にヘタっていますが、正常なので無視してください。

青のラインの傾向は右肩上がりで、その傾きはSBI・V・S&P500固有の運用コストを示しています。このグラフを見ても、VOOから配当金が出たタイミングを認識できません。それは、SBI・V・S&P500の配当金の扱いが架空の証券会社と同じだからです。つまりこれが、SBI・V・S&P500はVOOの配当金に国内課税しないで再投資している証拠なのです。

再投資時に国内課税していると

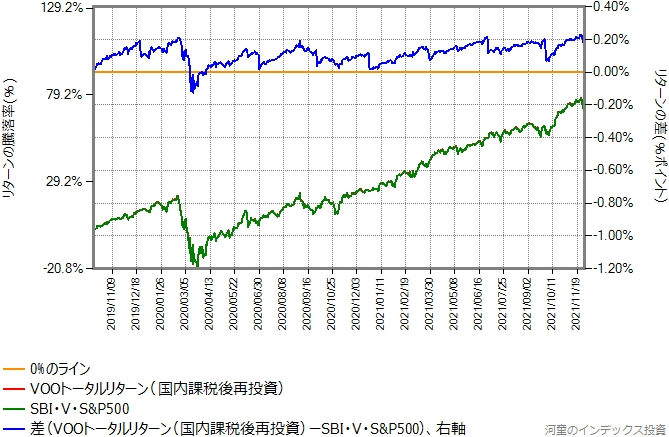

VOOトータルリターン生成時に、配当金に国内課税をしてみました。次はVOOトータルリターン(国内課税後再投資)とSBI・V・S&P500のリターン比較です。

株価変動が激しい期間は分かりにくいですが、青のラインの傾向は右クリックながら年に4回階段状に下がっています。右肩上がりなのはVOOの方が運用コストが安いから、階段状に下がるのは国内課税20.315%だけ再投資額がSBI・V・S&P500より少ないからです。

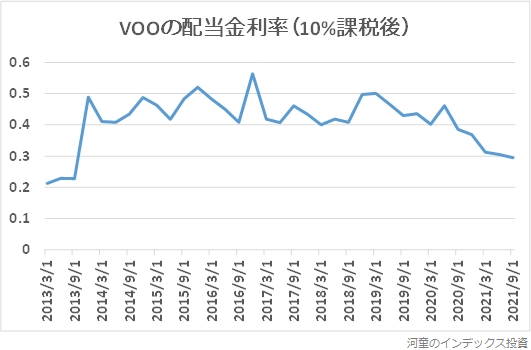

VOOの配当金利率

次はVOOの2013年以降の配当金利率の推移です。年4回出る1回ごとの利率、米国10%課税後です。

平均すると年率1.66%です。

VOOの配当金はボーナスじゃない

ではVOOの配当金はどこから出るのでしょうか。元々は保有している株式から得た配当金ですが、それは都度VOOの純資産に取り込まれます。そして年4回、純資産を取り崩して「分配」するのです。

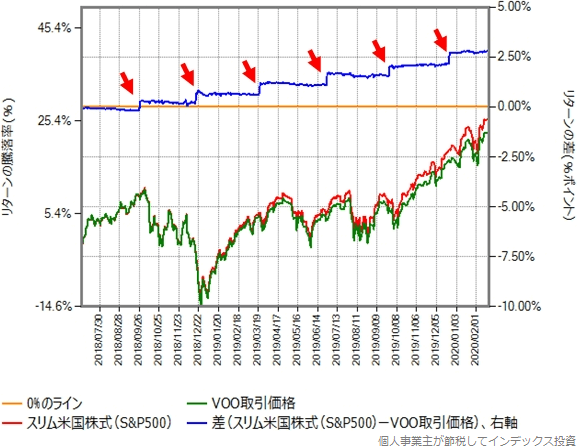

次はスリム米国株式(S&P500)の基準価額と、VOOの取引価格(円換算後)の比較です。青のラインはスリム米国株式(S&P500)ーVOOの取引価格です。

スリム米国株式(S&P500)とVOOは、ベンチマークがS&P500種指数であることを除いて、何の関係もありません。赤の矢印の位置でVOOは純資産から配当金を引き出すため、リターン差が生まれています。

スリム米国株式(S&P500)は、保有している株式から得た配当金を都度そのまま(米国で10%課税後に国内課税しないで)再投資しますが、年1回の決算時にも分配金を出していません。抑制しているのです。

VOOの保有で年4回配当金をもらえることを有り難く思う人がいますが、配当金はボーナスではなくて、いわば貯金を切り崩しているだけです。それって、年4回分配型のインデックスファンドの分配金につられるようなものです。でもこの振る舞いは、ETFである以上避けられません。

SBI・V・S&P500は本当に無分配なの?

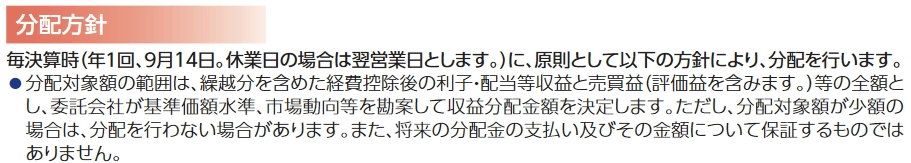

SBI・V・S&P500の目論見書には、決算時に原則として分配するけど、分配しないこともある、と書かれています。

引用:目論見書

そしてSBI・V・S&P500は期待通り配当金を出していません。

税制上は、インデックスファンドは分配金を適切に出すべきだと言われますが、資産形成を考えると無分配で分配金への課税を繰り延べした方が有利です。繰り延べた税金は、売却時に配当金も含めて、利益にまとめて課税されます。が、そうして配当金への課税を繰り延べた方が利益率が(長期投資では)改善されます。

そのため、日本の良質なインデックスファンドは税務リスクを負った上で、受益者の資産形成のために分配金を抑制してくれているのです。

SBI・V・S&P500の目論見書からは、分配金の抑制を目指すようには見えませんが、おそらく今後も期待に応えてくれることでしょう。

課税の繰り延べ効果

架空の証券会社がVOOを買うだけのインデックスファンドを組成したとします。2種類あります。

- タイプAは配当金を抑制します。楽天全世界株式と同じです。

- タイプBはVOOから配当金が出る都度、資産に取り込まずに配当金をそのまま受益者に分配します。受け取った分配金はそのまま再投資します。

どちらも特定口座(源泉徴収あり)で運用した時、将来得られるリターンにどれぐらいの差が生まれるでしょうか。ここで見ようとしているのは、配当金への課税の繰り延べ効果です。

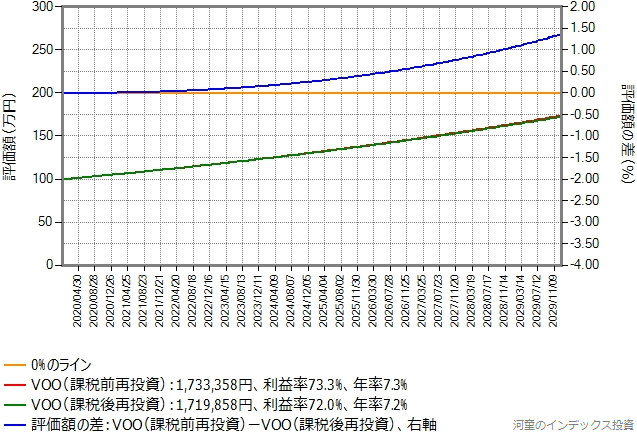

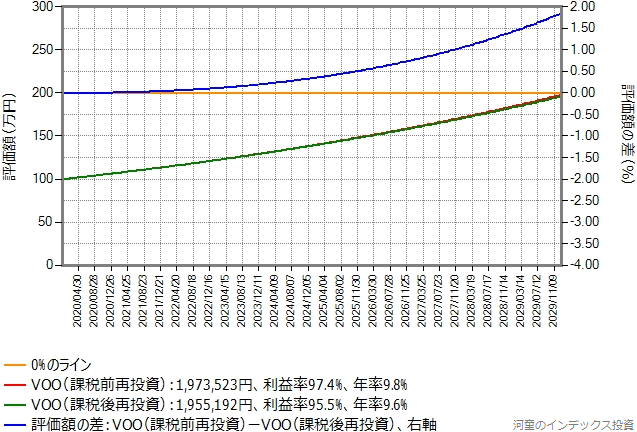

控え目なシミュレーション

配当金を除く期待リターン(キャピタルゲイン)を年率5%、配当金の年利(米国10%課税前)を1.9%の控え目な条件でシミュレーションしました。比較期間は10年間です。分かりやすくするため、両タイプ共最初に100万円投資し、10年間ガチホしたとします。

青のラインは税引き後評価額のリターン差です。複利効果で弓なりに曲がっています。

10年間で1.3%ポイント程度の差が生まれています。同じ金額を投資し、同じだけのリスクを負ったのに、無分配を貫いた方が儲かるのです。元本100万円に対し、手取り額の差は13,500円です。

これが課税の繰り延べ効果です。少ないですか?年平均だと0.13%ポイントです。SBI・V・S&P500の信託報酬より多いですよ。

なお、このグラフから分かる通り、配当金への課税の繰り延べ効果を認識できるようになるのに3年以上かかります。その後は加速度的に恩恵が受けられます。配当金への課税の繰り延べは、長期投資と相性がいいのです。

VOOの過去10年のパフォーマンス

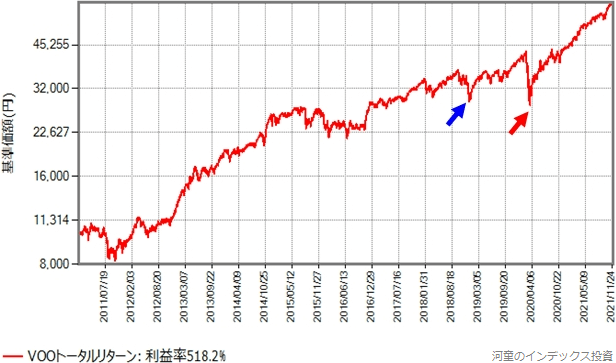

次はVOOトータルリターンの推移です。2011年年初からです。縦軸は対数です。

青の矢印がブラッククリスマス、赤の矢印がコロナショックによる株価暴落です。過去10年間(グラフは10.9年間)は米国株式にとって恵まれた時代で、VOOのトータルリターンは年率18%(複利効果を考慮)程度でした。素晴らしいパフォーマンスです。でも次の10年はこんなにうまく行かないかも知れません。

強気なシミュレーション

次はキャピタルゲインを年率6.5%に変更したシミュレーションです。比較期間は10年です。次の10年間が過去10年間程度に恵まれていれば全然余裕です。

期待リターンが上がったので、複利効果の強度も上がりました。青のラインの曲がりがきつくなっています。年平均だと0.19%ポイントの差です。

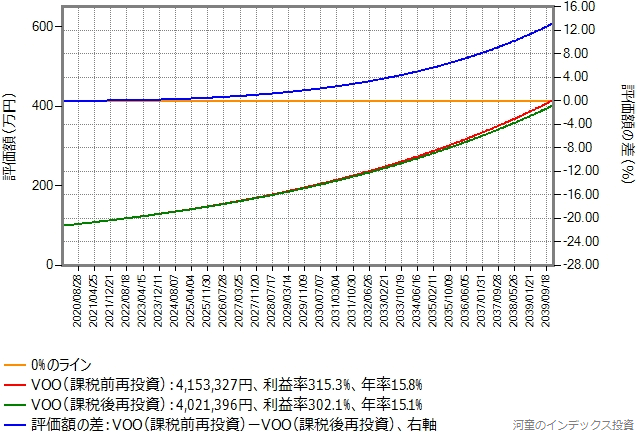

複利効果の破壊力

次はキャピタルゲイン年率6.5%のまま、比較期間を20年に変更したシミュレーションです。青のラインの曲がり具合が半端ないです。

20年で13.2%ポイントの差が生まれました。期待リターンが高く、運用期間が長いと、複利効果の破壊力は凄まじいものになります。でもそれは、つみたてNISAの非課税期間が20年であることを考えると、決して無茶な「長期投資」ではありません。

結論:SBI・V・S&P500は配当金に国内課税しないで再投資しています

SBI・V・S&P500はVOOから得られる配当金に国内課税しないで再投資しています。そしておそらく、無分配を継続することで、配当金への課税を繰り延べしてくれるはずです。楽天全米株式も楽天全米株式もそうしていますから、そうしないわけには行かないでしょう。

長期投資を前提とした場合、複利効果が有利に作用するため、特に期待リターンが高いSBI・V・S&P500の場合、課税の繰り延べ効果はとても大きなものになります。