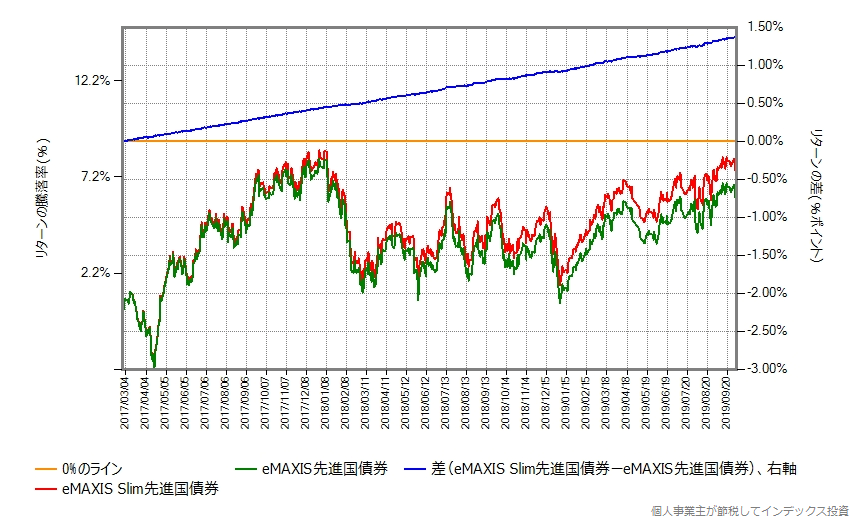

インデックス投資ブロガーで、僕ほどリターン差を示すラインを見るのが好きな人はいないと思われます。その点においては「変態」と言っていいです。次はeMAXIS Slim先進国債券の設定来の、eMAXIS先進国債券とのリターン比較です。

リターン差を示す青のラインはほぼ直線です。そしてラインの傾きはトータルコスト差を示しています。トータルコスト差が生み出す効果を理解するのにこれより良い方法はないでしょう。

ところが、このリターン差を示すラインは必ずしも直線になりません。どうしてでしょうか。

以下、eMAXIS Slimをスリムと表記します。

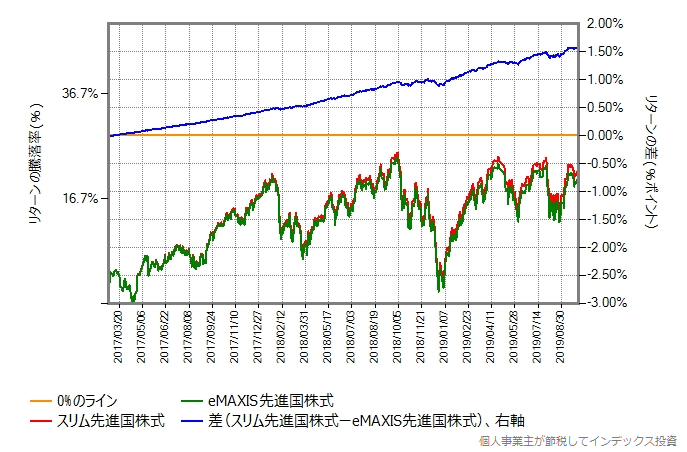

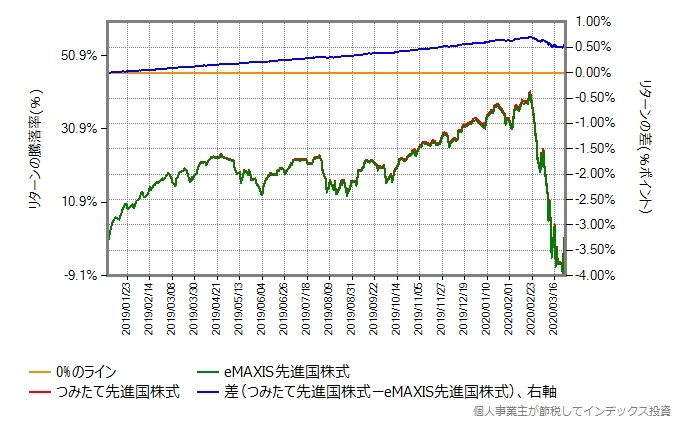

スリム先進国株式 vs eMAXIS先進国株式

次はスリム先進国株式の設定日以降の、eMAXIS先進国株式とのリターン比較です。リターン差を示すラインが直線でないところが散見されます。スリム先進国株式は何度も信託報酬を引き下げていますが、そのためではありません。

青のラインは基準価額が大きく下落する局面で下方向に変化することが分かっています。そうなる理由の想像はついてはいたものの、仕組みを説明できないままでした。

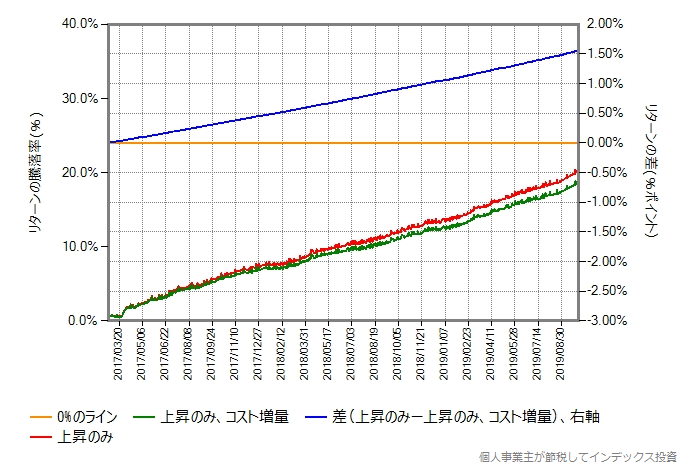

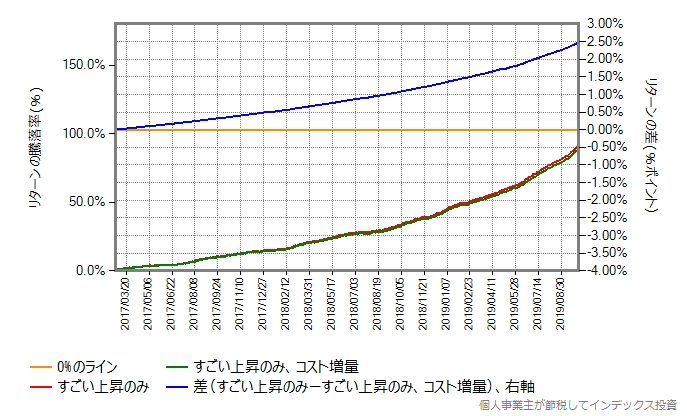

スリム先進国株式 vs コストを増量したスリム先進国株式

次はスリム先進国株式と、コストを年率0.5%ポイント増量したスリム先進国株式とのリターン比較です。

スリム先進国株式とeMAXIS先進国株式のリターン比較にそっくりです。

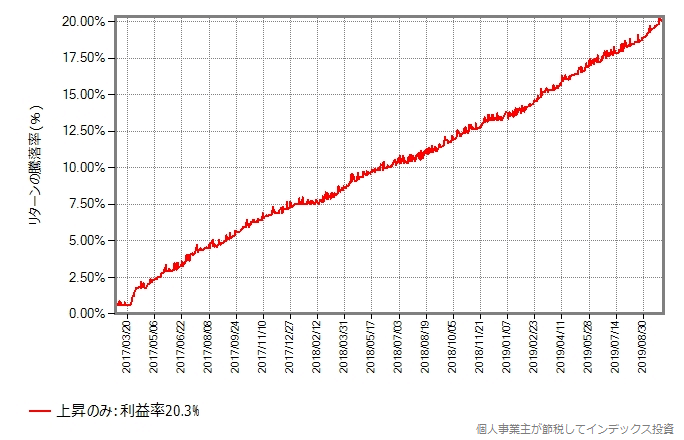

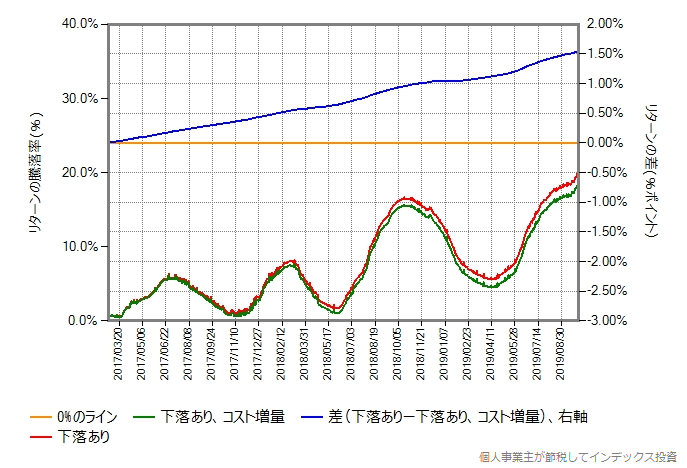

ほぼ上昇のみ

次のように、基準価額がほぼ上昇のみの夢のようなものだとどうでしょうか。

次はコストを年率0.5%ポイント増量したものとのリターン比較です。

めっちゃきれいな直線です。

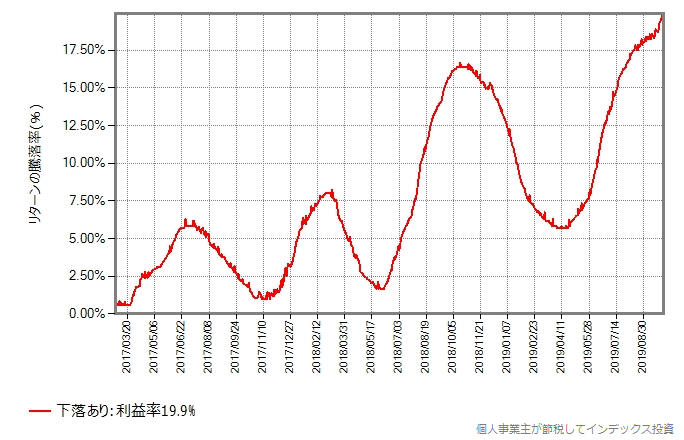

下落あり

現実の世界では変動を繰り返しますが、分かりやすいパターンを作りました。

次はコストを年率0.5%ポイント増量したものとのリターン比較です。

青のラインはうねっています。

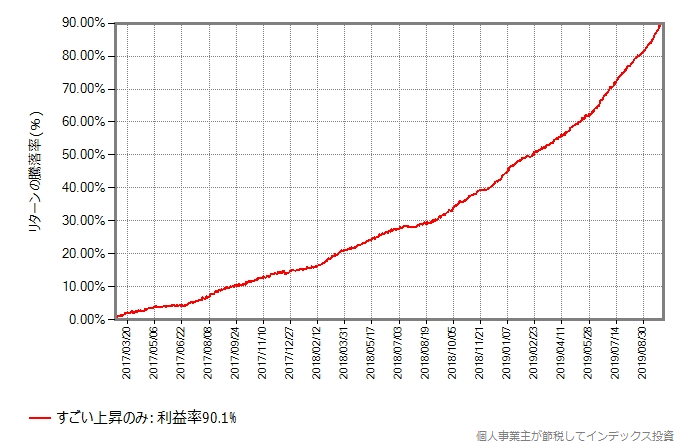

上昇率が高い

上昇率(期待リターン)が高い場合です。

次はコストを年率0.5%ポイント増量したものとのリターン比較です。

青のラインは弓なりに曲がっています。これは複利効果によるもので、リターンが高いために同じ比較期間なのに認識できるほどになったのです。

この青のラインが示すリターン差の元は、増量した年率0.5%ポイントのコストだけです。これがどうしてこんな複利効果を生むのかと言うと、毎営業日繰り返し純資産に作用し続けるからです。

マイナスのリターン

現実世界では、基準価額は大きく変動します。ここで取り上げた例では、先進国債券より先進国株式の方がその率が大きいのです。基準価額が下落している時は、期待リターンがマイナスになっているようなもので、純資産は減少します。

基準価額の下落中は毎営業日純資産が減りますが、これは複利効果を大きく減退させます。複利効果は、元本から利益を得たあと、(元本+利益)を元に利益を得ることで生じますが、基準価額の下落中は元本が減るからです。

基準価額の下落→純資産の減少=元本の減少→同じリターン差でも増える量が減る

これが、リターン差を示すラインが下方向に変化する仕組みです。納得できました?

2020年2月の暴落でどうなった

次はeMAXIS先進国株式と、同じマザーファンドを利用している、つみたて先進国株式のリターン比較です。2019年年初から2020年3月27日までです。

この2商品は、設定来、信託報酬が変わっていないので、ざっくり言うと、隠れコストの違いを除くとトータルコスト差が一定です。青のラインの傾きは、そのトータルコスト差を示すのですが、株価暴落開始以降、青のラインはヘタっています。

この青のラインの形状だけをみて、比較対象のトータルコストに変化があったと性急な判断をしてはいけません。そうではないのです。

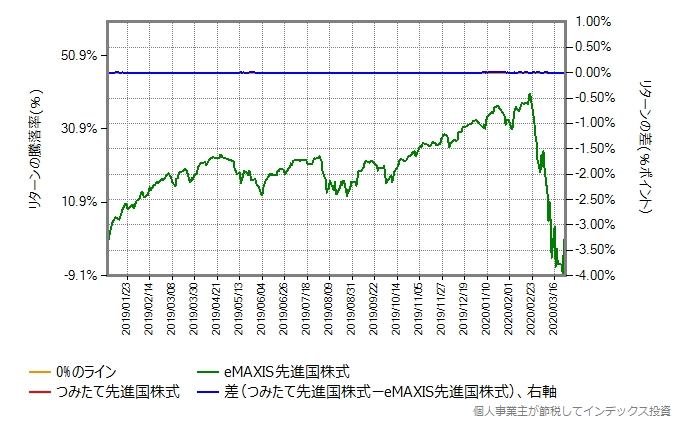

次は、つみたて先進国株式のトータルコストを年率0.45%増量したものとの比較です。

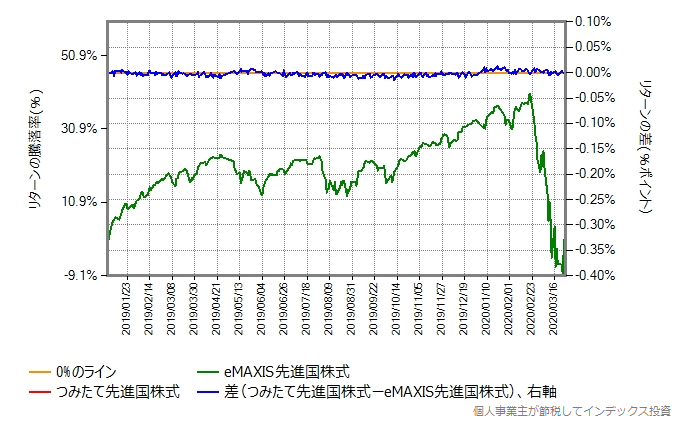

青のラインはフラットになりました。次は右軸のスケールを10倍に拡大したものです。

納得できました?