投資信託の運用コストは信託報酬と、俗に隠れコストと呼ばれるその他コストに分かれます。隠れコストは運用報告書を見ないと分からないものですが、その運用報告書にある数値があてになりません。では何を信じればいいのでしょうか?ごまかしの効かない基準価額データです。

基準価額データには、運用の上手い下手も含めて、あらやるコストが反映されています。比較方法に注意が必要ですが、ベンチマークが同じなら、真のトータルコストの大小が分かります。

更新情報

楽天証券がいわゆるマイレージサービスを終了させることに伴い、記事内容を更新しています。

信託報酬の内訳

投資信託の信託報酬は目論見書に明記されています。次はニッセイ外国株式の表記内容です。

引用:目論見書

信託報酬は税抜き0.093%です。これは運用成績に関わらず、信託財産から毎日自動的に天引きされます。もし投資対象資産(この場合は先進国株式)の値動きが全くなかった場合、1年間で信託財産は0.1023%(税込み)目減りします。

信託報酬の支払先は通常3社に分かれています。

- 委託会社:投資信託を運用している会社です。この場合はニッセイアセットマネジメントです。

- 販売会社:ニッセイ外国株式を保有している口座がある金融機関です。楽天証券とかSBI証券です。

- 受託会社:信託財産の保管と管理をする会社です。この場合は三菱UFJ信託銀行です。

超ローコストファンドは信託報酬が激安なのに、さらに運用会社の取り分はたいていその半分以下なので厳しいです。多額の資金(純資産)を集めないと満足な売上を得ることすらできません。

販売会社は受益者の口座を維持・管理し、ファンドの売買を取り次ぎます。楽天証券は投資信託のマイレージに相当するサービスで、年率0.036%を還元していたので、ほぼ売上ゼロでした。その負担に耐えられなくなったのでしょう、2022年3月で事実上終了させることになりました。

信託財産を受託会社が保管・管理するのは、信託財産の保全目的でそうすることが義務付けられているためです。運用会社と関係の深い信託銀行が利用されることが多いです。

隠れコスト

隠れコストは俗称です。投資信託の運用では信託報酬以外にかかる「その他コスト」がありますが、これは実際にかかった分だけ保有資産から天引きしますというもので、運用しないといくらになるかは事前に分かりません。通常、運用報告書でしか公開されないので、設定されて間もないファンドは第一期運用報告書が公開されるまで、公式には隠れコストは分かりません。

信託報酬が安いファンドが新規設定されたので設定直後から投資したら、実は隠れコストが驚くほど高くて馬鹿を見た、でもその後数年かけて隠れコストが大幅に削減された、という実例はたくさんあります。この隠れコスト、かなり曲者です。

次はニッセイ外国株式の運用報告書にある費用明細です。

引用:運用報告書

運用報告書を見慣れていない方はめまいがすると思います。僕も昔はそうでした。

内訳に興味がないなら、最下段の「合計」を見ればいいです。決算期間が1年なら、これが公式な運用コスト(トータルコスト)です。決算期間が365日でない場合は、1年間に引き直します。合計から信託報酬を引いたものが、隠れコストになります。

その隠れコストは3種類に分類されています。

- 売買委託手数料:投資対象資産の売買を業者に委託した際に発生する手数料です。びっくりするほど高額な場合があります。債券の場合は記載しなくて良いとされています。

- 有価証券取引税:保有資産を売却した際に発生する税金です。通常、この項目は極小です。

- その他費用:保管費用がべらぼうに高いことがあります。監査費用は極小です。その他は通常極小ですが、許せないほど大きいものも散見されます。

隠れコストを軽視できない実例

たくさんありますが、名の知れた商品を厳選しました。

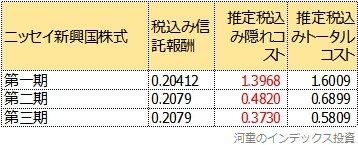

ニッセイ新興国株式

ニッセイ新興国株式の第一期の隠れコストは1.3%を超える高額なものでした。第二期以降大幅に削減されましたが、まだスリム新興国株式より高いです。

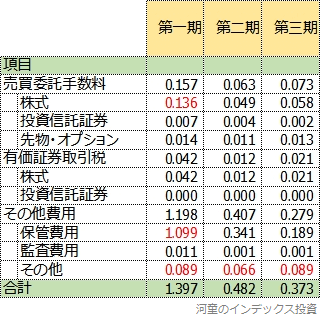

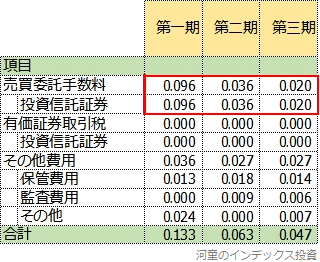

次は隠れコストの明細比較です。第一期で高かったものを赤字にしています。

保管費用は新興国株式インデックスでは良く問題になります。第三期は結構減りました。実態が分からない「その他」が高いままです。

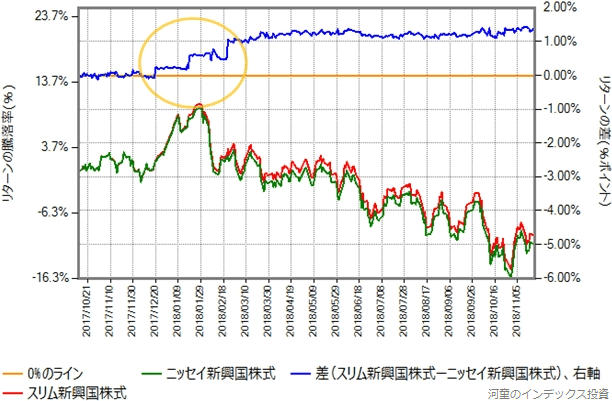

次はニッセイ新興国株式の第一期決算期間における、スリム新興国株式とのリターン比較です。

青のラインはリターン差で、スリム新興国株式ーニッセイ新興国株式です。黄色の丸で囲ったところで跳ね上がっていますね。それはニッセイ新興国株式のリターンが(おそらくコスト要因で)大幅に劣化したためです。ニッセイ新興国株式を設定直後に買った人は、1%を超えるリターンを失いました。

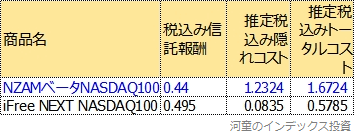

NZAMベータNASDAQ100

2020年3月12日に税抜き信託報酬0.40%で設定されました。先行するiFree NEXT NASDAQ100が0.45%なので、それを下回る最安水準でした。その安さに惹かれて飛びついた人もいることでしょう。が、設定直後のファンドへの投資には用心した方がいいです。

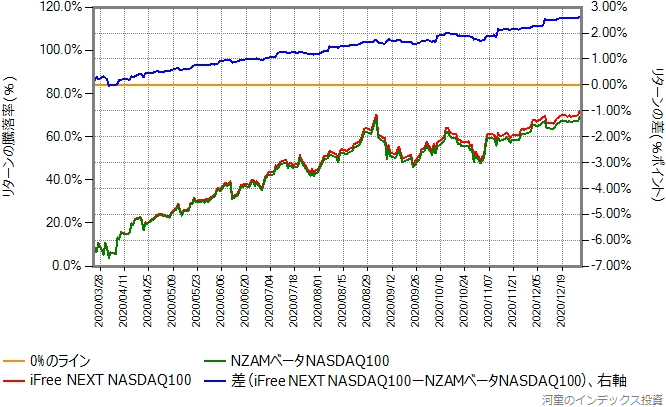

次は大先輩であるiFree NEXT NASDAQ100とのリターン比較です。NZAMベータNASDAQ100がの設定直後を避けた、2020年3月24日から12月30日までです。

青のラインはiFree NEXT NASDAQ100ーNZAMベータNASDAQ100です。特に前半の傾きが大きいです。これは、NZAMベータNASDAQ100の設定後半年程度の運用コストはとても大きかった、その後改善傾向が見られる、と評価できます。運用報告書が公開される前であっても、ごまかしの効かない基準価額データを比較することで、運用コストの大小が分かるのです。

次は公開された運用報告書から計算した運用コスト(トータルコスト)です。iFree NEXT NASDAQ100と比較しています。

予想通り隠れコストが高く、トータルコスト1.6724%はiFree NEXT NASDAQ100の2.9倍近くします。

次は隠れコストの明細です。

保管費用が驚くほど高額です。投資信託の第一期では良くある話です。

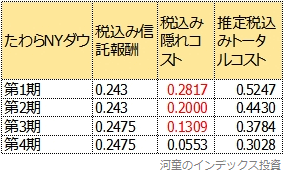

たわらNYダウ

たわらNYダウはiFree NYダウより半年遅れて設定されました。税抜き信託報酬は同じでしたが、たわらNYダウは隠れコストが異様に高い問題児でした。隠れコストは決算期を経るごとに削減されましたが、投資信託は信託報酬だけを見ていたのではダメだという実例です。

次はトータルコストの4期比較です。

たわらNYダウの隠れコストは異様に高かったです。第4期でやっとまともになりました。主に保管費用の高さが目立ちました。

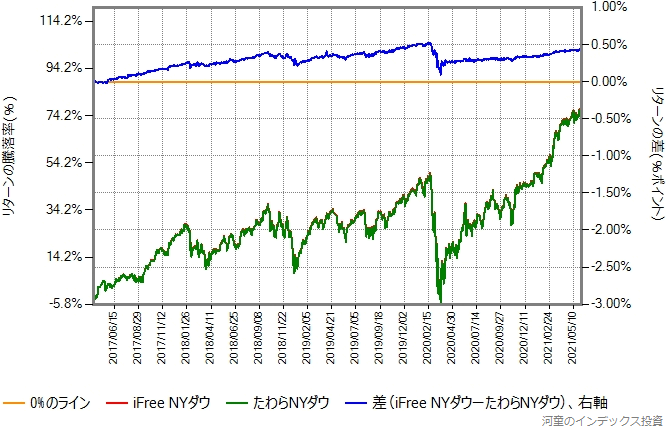

次はiFree NYダウとのリターン比較です。たわらNYダウの設定直後を避けた、2017年4月10日から2021年6月4日までです。

青のラインはiFree NYダウーたわらNYダウです。ごまかしの効かない基準価額データの比較結果は、運用コストの変化を教えてくれます。

初期の方ほど傾きが大きいです。それが徐々に小さくなっています。コロナショックによる株価暴落後は、傾きはずいぶん小さくなりましたが、まだ右肩上がりです。これは、トータルコストでiFree NYダウにまだわずかに負けていることを示しています。

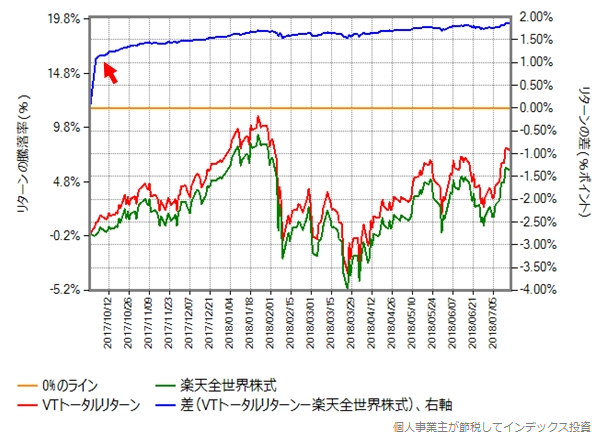

楽天全世界株式

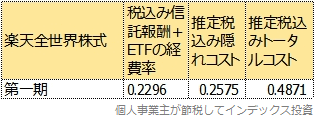

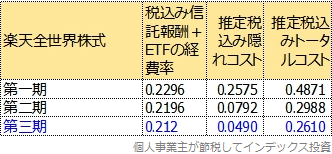

楽天全世界株式の運用は低コストで安定しており、人気も盤石で安心しておすすめできます。ところが第一期決算期間は、受益者が失望を隠せないほど高コストなものでした。

次は2017年9月29日から2018年7月17日(第一期決算期間)における楽天全世界株式とVTトータルリターンの比較です。

青のラインはVTトータルリターンー楽天全世界株式です。赤の矢印の位置で跳ね上がっているのは、楽天全世界株式の運用上の問題でリターンが劣化したためです。同じ現象は楽天全米株式にも観測されました。新規設定されたファンドで良く見られる問題ですが、その程度が大きかったです。

次は運用が安定してきたと思われる、2017年11月1日からの比較です。

青のラインはきれいな直線で、その傾きは楽天全世界株式の運用コストの大きさを示しています。期待値より高かったです。そして案の定、公開された運用報告書から計算したトータルコストは0.48%を超えていました。

でもその苦しかった時期を乗り越え、第二期以降大幅に削減されました。

設定直後のファンドを敬遠した方が無難?

特にマザーファンドも新設されたファンドだと、第一期決算期間は高コストになってもおかしくありません。そのため、設定直後のファンドは敬遠して、トータルコストが判明してから検討した方が良いという意見もあります。(年代の古いブログでは普通に出てきていましたね。)

ところが皆がそうすると純資産総額が増えません。安定した運用、純資産総額に比例しないコストの削減のためには、純資産総額を増やしたいわけです。ある意味、設定直後から資金投入してくれる受益者の貢献によって、低コストで安定した運用により早く近付ける、とも言えます。

もちろん例外もあります。スリム全世界株式(オール・カントリー)は、MSCIジャパンのマザーファンドを新設したにも関わらず、設定直後から高い人気を獲得し、順調に純資産総額を増やしました。そして第一期決算期間から安定した低コスト運用を実現しました。運用報告書から計算したトータルコストは納得の水準でした。

運用報告書の数値はあてになりません

運用報告書にはすべてのコストが記載されているわけではありません。僕がその話を初めて聞いたのは、三菱UFJ国際投信主催のブロガーミーティングでした。運用報告書には記載していないものの、発生しているコストで把握しているものがあるとのことです。ではどうしてすべてのコストを記載しないのか、それは他社もそうしない限り公平性が保たれないからです。

実際、隠れコストが他社商品より明らかに安いのに、基準価額データの比較結果からは納得できないものがありました。それが起こるのは、運用報告書の数値の記載ルールが不明確だからでしょう。

最近こんなツイートがありました。

質問③

隠れコストを含めた本当のコストと内訳が知りたいです。【回答】

ありがとうございます!原則決算時に「運用報告書」が作成され、変動要因やコストについての記載があります。しかし、実際には運用報告書に記載されない取引コスト等もあります。これらは、再度機会を設けて解説する予定です!— 三菱UFJ国際投信 (@am_mufg_jp) June 7, 2021

「運用報告書に記載されない取引コスト」気になりますね。じゃなくて、運用会社の公式ツイッターでこの話題が出る時代になったことにびっくりしています。

運用報告書にある数値があてにならない実例

記事が長くなったので1例だけにしました。折を見て追加します。

SBI・V・S&P500

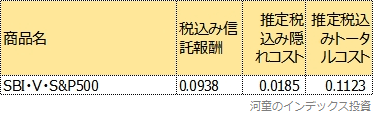

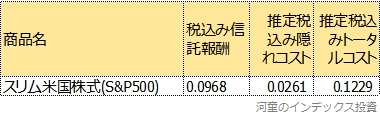

次はSBI・V・S&P500(旧SBIバンガードS&P500)の第一期運用報告書から計算したトータルコストです。

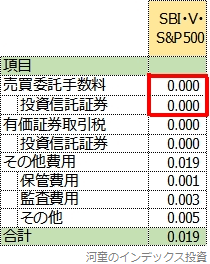

隠れコストが異様に安いです。次は隠れコストの明細です。

売買委託手数料がゼロです。

次はSBI・V・S&P500と同様の運用をしている、楽天全米株式の隠れコストの3期比較です。

楽天全米株式(と楽天全世界株式)の第一期決算期間は売買委託手数料が高額で、多くの人をがっかりさせました。が、第二期、第三期は大幅な削減ができています。

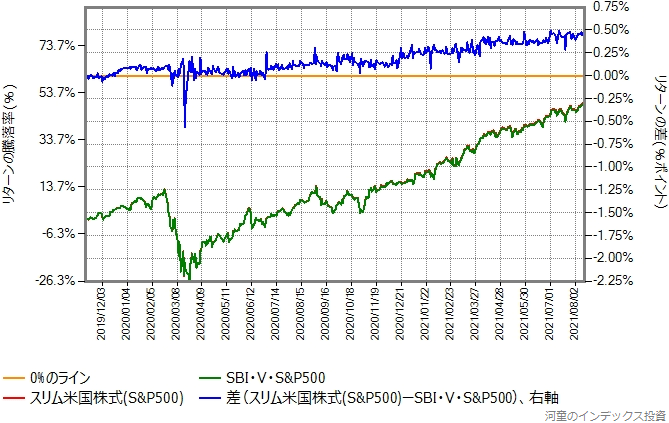

次はスリム米国株式(S&P500)とSBI・V・S&P500のリターン比較です。スリム米国株式(S&P500)が税抜き信託報酬を0.088%に引き下げた2019年11月12日から2021年8月13日までです。

青のラインはスリム米国株式(S&P500)ーSBI・V・S&P500です。明らかに右肩上がりで推移してることから、スリム米国株式(S&P500)の方が低コストです。

次はスリム米国株式の運用報告書から計算したトータルコストです。

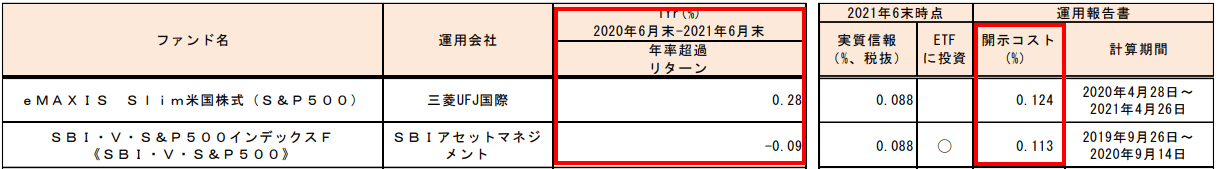

計算上のトータルコストは、SBI・V・S&P500に負けています。が、ごまかしの効かない基準価額は、SBI・V・S&P500の方が高コストであることを示しています。運用報告書にある数値、あてになりませんね。

この「不都合な真実」については、三菱UFJ国際投信もブロガーミーティングで話題にしています。次は2021年7月に開催されたブロガーミーティングの資料からの引用です。

引用:三菱UFJ国際投信主催のブロガーミーティング資料

運用報告書から計算したトータルコストはSBI・V・S&P500の方が安いけど、現実のリターンはスリム米国株式(S&P500)の方が高いと主張しているのです。

いずれルール改正されるはず

残念ながら、運用報告書にある費用明細は運用会社ごとに記載基準が異なるため、公平な比較ができません。近年、信託報酬の超ローコスト化が進んだため、隠れコストの大小がリターン差に占める割合が高くなりました。そのため、現状では運用報告書をもとにトータルコストを計算して比較するのは、間違った判断につながるリスクが大きいです。

これは健全とは言えません。いずれ金融庁主導でルール改正されるものと期待していますが、その前にできることは、「不都合な真実」の存在をみなさんに知ってもらうことだと思っています。

おすすめの関連記事