サクソバンク証券は日本の証券口座で初めてDRIPに対応しました。DRIPは配当金を自動的に再投資してくれるサービスのことで、米国の証券会社で普通に利用できるようですが、日本の証券会社は対応が遅れています。その点でサクソバンク証券のこの取り組みは画期的ですが、サクソバンク証券はまだ特定口座に対応できていないなど、証券会社として課題があります。

ではサクソバンク証券が特定口座に対応するなど、使い勝手の良さが他の日本の証券会社並になったとしてですが(おそらく時間の問題でそうなると思われます)、サクソバンク証券のDRIPには弱点があります。端株数に対応していないのです。そのためもらった配当金は100%再投資されるわけではありません。

この記事ではVTIをDRIPした時の再投資効率を確認します。

配当金の再投資効率

ここでは配当金が全て国内課税されることなく再投資される場合(端株数対応が必須です)を、再投資効率が100%であるとします。SBI証券や楽天証券のようにDRIPに対応していない場合、特定口座だと配当金にはもれなく譲渡税20.315%が適用されので、再投資効率は0%になります。

サクソバンク証券のDRIP

サクソバンク証券のDRIP仕様です。特定口座源泉徴収ありを想定しています。

- 端株数に対応していないため、配当金を受け取るたびにそれで購入できる株数分しか再投資できません。

- よって配当金が1株の価格に満たない時は再投資されません。

- 1株以上買える場合も、たいてい端数(1株の価格未満)が生じますが、それは譲渡税課税後に円転されて口座に入ります。

- DRIPで再投資される場合、手数料は発生しません。端数の円で何かをする場合は普通に手数料が発生します。

サクソバンクのDRIPは端株数(0.12株など一株未満の株数)に対応していないため、また、配当金を受け取る都度DRIPで再投資するかそうでないかが決まるため、配当金を受け取った時にその金額で買える株数しか再投資されず、残りは譲渡税20.315%の課税後に円で口座に入ります。端数はほぼ毎回発生し、その平均金額は投資対象の株価の半分になります。たとえばVTIは現在128ドル程度なので、平均で64ドル程度が再投資されない端数になり、かつ、残念なことに国内課税されてしまいます。DRIPで再投資される分には国内課税はありません。

たとえばVTIの取引価格が128ドルで、配当金が150ドルの時、128ドルは国内課税なしで再投資されてVTが1株購入されますが、端数の22ドルは国内課税後に円で口座に入ります。この端数は、次回以降のDRIPで何かされることはありません。

でも、サクソバンク証券を除く日本の証券会社はどこもDRIPに対応していませんから、これは大きな前進です。海外ETF嫌いの僕には関係のない話とも言えますが、海外ETFを嫌うひとつの理由が、配当金の再投資効率があまりに悪すぎることなので、実は大きな変換点にいるのかも知れません。

SBI証券 vs サクソバンク証券

VTIを購入する現実的な比較をします。まず共通の比較条件です。

- 特定口座源泉徴収ありを利用します。

- VTIを毎月予算13万円で購入します。13万円にしたのは「手数料負け」を考慮したためです。

- 比較期間は2013年1月から2018年12月です。

- VTIの取引価格(Close)はTTMを用いて円換算したデータを使用します。

- 通常、毎月の購入予算13万円ぴったりにはVTを買えないので、端数が出ますが翌月には回しません。

- VTIの保有株数に応じてもらえる配当金のデータはこちらから取得しました。本物です。

- 配当金には10%の米国課税が適用されます

- 配当金の再投資は毎月の購入タイミングで配当金がVTIを1株以上購入できる場合に行います。この時の配当金の扱いはSBI証券とサクソバンク証券で異なります。

SBI証券の条件です。ごく普通です。

- 円をドルに替える手数料は、SBIネット銀行を利用して4銭とします。

- VTの購入時手数料は購入代金の0.45%で最低5ドル、最高20ドルです。

- 配当金は国内課税された後円で口座に入ります。再投資しない場合はそのまま貯めます。再投資する場合は、毎月購入するタイミングで予算13万円に加えて買えるだけ買います。この2パターンをシミュレーションします。

次にサクソバンク証券の条件です。

- 円をドルに替える手数料は1ドルあたり0.2%です。1ドル100円なら20銭ですので、SBI証券+SBIネット銀行の4銭にはかないません。

- VTIの購入時手数料は購入代金の0.20%で最低5ドル、最高15ドルです。SBI証券より安価です。

- DRIPを選択しない(再投資なし)場合と、DRIPを選択した場合をシミュレーションします。

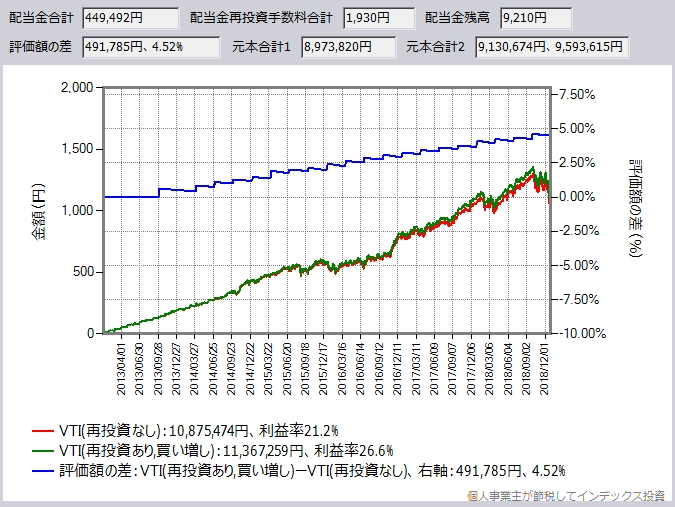

SBI証券のシミュレーション結果

赤のラインが再投資なし、緑のラインが再投資ありです。凡例の右にある利益率の分母は再投資した配当金を含みません。元本はどちらもドル転してVTIを購入した総額です。

青のラインは評価額の差です。階段状なのは配当金をもらうのが年4回で、配当金をもらった次の月初に、予算13万円を合わせて買い増ししているためです。また、青のラインの左端のフラット部分が長いのは、もらった配当金の額が小さくて買い増しできなかったからです。

VTIの評価額は配当金の再投資によって491,785円の差が生まれています。もらった配当金の合計は449,492円なので、この差が再投資効果になります。

また、再投資できなかった配当金の残高が9,210円分ドルであります。これはそのまま投資を続けていけば再投資できますが、円で手にするには為替手数料がかかります。

細かい金額はマニアック過ぎて多くの方はめまいがすると思いますが、ポイントは、手間をかけて手動で再投資した効果は含み益の状態で約4.2万円だということです。

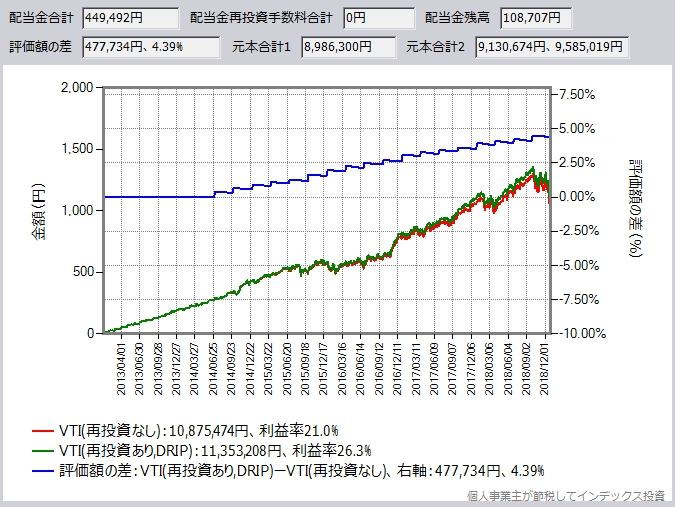

サクソバンク証券のシミュレーション

もらった配当金の合計は449,492円ですが、再投資されなかった端数の合計が108,707円分もドルで残っています。この端数は自動で再投資されないし、国内課税されているのでとても残念です。このシミュレーションでは、もらった配当金の30%程度が再投資されませんでした。これが1つ目のポイントです。

2つ目のポイントは、DRIPを有効にしておくだけで自動で再投資された効果は含み益の状態で約2.8万円だということです。え、たったのそれだけですか。SBI証券では手間はかかりましたが約4.2万円だったのに。がっかりですね。

もらった配当金の70%は国内課税が適用されることなく再投資されました。ここで約6.2万円節税できています。SBI証券だと税金として国庫に入ったものが、サクソバンク証券だとVTの買い増しに充当されたのです。それだけでも凄いことです。(でも日本の多くのインデックスファンドはその凄いことが普通にできているんですけどね。)

VTIのDRIP効率は悪い

同じ期間におけるVTのDRIP効率を確認しました。DRIPにより自動で再投資された効果は含み益の状態で約8.9万円でした。VTIのDRIP効率はVTに比べて悪いわけですが、それはVTIは一株の価格が高いからです。

現在VTIは128ドル程度、VTは66ドル程度です。1.9倍ほどの差があります。キャピタルゲインを狙うには値上がりして欲しいですが、それはサクソバンク仕様のDRIPには逆風になるという皮肉です。

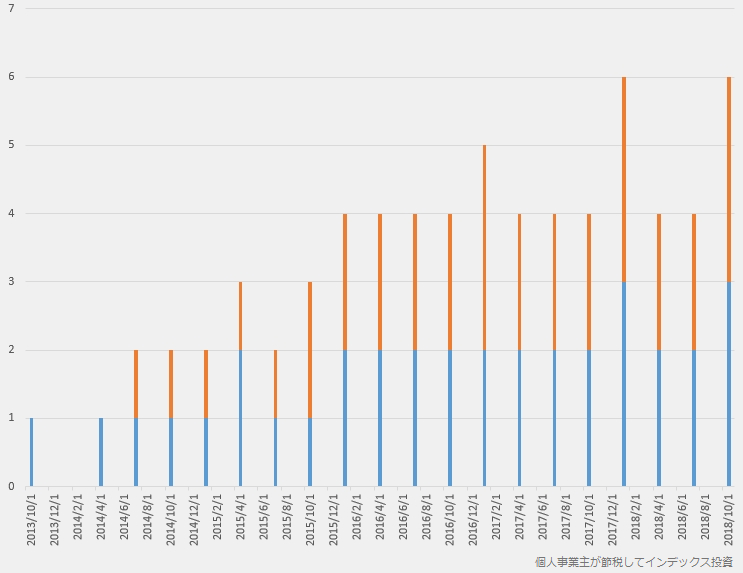

次はVTIの再投資で買えた株数の推移です。棒の太さは無視して下さい。買えても3株ずつです。

青がSBI証券、オレンジがサクソバンク証券です。再投資という意味で追加で買えた株数の合計はSBI証券が35、サクソバンク証券が34でした。

VTIは株価が高い分、投資元本が大きくて端数が気にならないほどたっぷり配当金をもらえないと、相対的に株価が安いVTの場合よりもDRIPによる再投資効率が悪いということです。でも、SBI証券でこのシミュレーションのようにおそろしく手間のかかる再投資を年に4回ずつ継続できるか考えると非常にあやしいですし、基本的に(サクソバンク仕様ではあっても)DRIPが良いことは間違いありません。ただし、株価が高い銘柄ほど、効率を上げるために必要な元本が増えるということです。

これは、端株数に対応したDRIPが行える米国Firstrade証券では問題視されないことです。

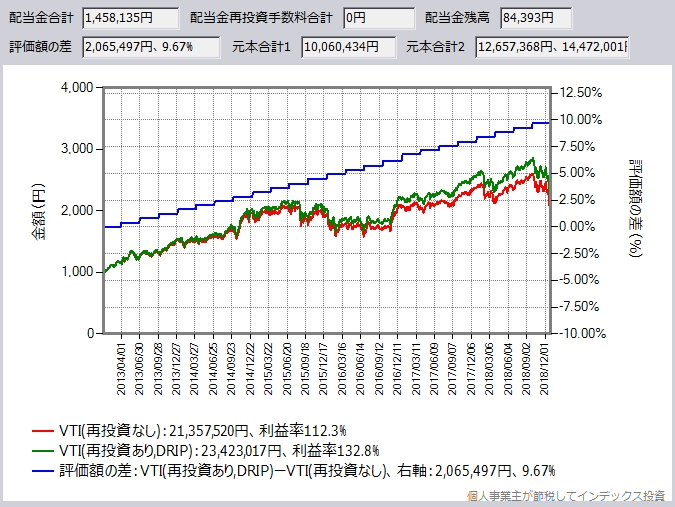

サクソバンク証券に入庫できたら

いずれサクソバンク証券の特定口座に入庫できるようになると思います。そこで、2013年1月に1,000万円分のVTIを移管した状態に近いシミュレーションを試しました。初月に予算1,000万円で購入、あとはガチホした場合です。

縦軸のスケールを変えています。もらった配当金の合計は145万円、再投資できなかった端数の合計が8.4万円ですから、配当金の約93%は再投資されました。SBI証券だと約27万円が税金として徴収されたものが、サクソバンク証券に移管してDRIPを有効にしただけで、VTIの買い増しに充当されたのです。これって凄いですよね。VTIを1,000万円保有している人は、端株数に対応していないことで配当金の7%程度が残念なことになるとしても、現在の日本の証券会社では100%残念なのだから、たとえ移管手数料がかかっても喜んでサクソバンク証券に移管するでしょう。

すでに日本の証券会社に、1銘柄でまとまった金額の米国株式または米国ETFを保有している人は、サクソバンク証券が特定口座に対応したら泣いて喜ぶと思います。(ただし、1銘柄で1,000万円ぐらいないと爆発的な効果はないと思いますので、5銘柄合計で1,000万円というように分散投資している人は別の意味で泣くかも知れません。)

でも楽天証券の特定口座から他社の特定口座への出庫はできないそうです。泣く人続出でしょうか。

サクソバンク証券のDRIPは無料ですから、それだけでは全く利益が出ませんが、おそらくいくらかは普通に買い増ししてくれるでしょうから、その購入手数料+為替手数料は売上になります。また、将来買い増しを終えて少しずつ売却するようになっても、DRIPは自動で継続されているのでそのままサクソバンク証券に置いておくだろうし、売却すれば手数料が売上になります。

DRIPは日本でも普及するか

DRIPの効果は受益者には抜群ですが、それだけでは証券会社は利益を確保できません。なので、DRIPには対応したくないのが本音でしょう。でも顧客が保有している米国ETFや米国株が黒船サクソバンク証券に大量に流れるようになれば、腰の重い日本の証券会社もDRIPに対応し始めるかも知れません。その意味では未来は個人投資家の行動にかかっています。

僕はその対象外ですが、日本の証券会社もDRIPに、しかもできれば端株数に対応した再投資効率100%のDRIPに対応して欲しいです。そうなるとインデックスファンド対米国ETFの競争によって、再度ローコスト化が進むかも知れないと期待するからです。つまり、サクソバンク証券の米国株式取扱開始は、全てのインデックス投資家にとっても良い話なのです。